xrpwallet(比特币现金钱包)

密钥钱包元治理终极指南:加密领域的下一个趋势?

随着协议的崩溃,收益率的压缩,价格的下跌,很多DeFi的观察人士可以';我不禁想知道。我们什么时候才能开始认识到一个开放的、取消注册的、可组合的区块链金融体系的潜力?

在DeFi的一些角落,其价值主张继续闪耀。这些亮点继续证明了DeFi可以做传统金融系统可以做的事情';t

元治理就是一个例子:一个DAO通过使用令牌参与另一个DAO的治理过程的行为。元治理是一种新的战略杠杆,数字组织可以用它来追求特定的目标。元治理类似于传统金融中的投资管理。也就是说,资产经理对股东进行投票。他的资产中的产品提案。然而,DeFi中的元治理更加透明和开放。任何元治理令牌的持有者都可以使用这个工具。与TradFi不同,TradFi'的决定是保密的。个人投资者可以从这个趋势中获得alpha。陶是DeFi领域的聪明人。他们是一类有自己独特投资标准的投资者,比散户或机构投资者更了解行业内部运作。可以提前预测和购买感兴趣的代币。,是。

那么元治理令牌属于这种资产吗?元治理的价值主张是什么?让';从最初的原则评估元治理令牌的有效性。

元治理

如上所述。元治理意味着一个DAO通过使用令牌来参与另一个DAO的治理过程。

Let';让我们通过一个简单的例子来更好地理解这个定义。

假设有两个媒体DAO。,以一家不知名公司的联合创始人命名:RyanDAO和DavidDAO。

每个DAO都有一个由其同名创始人主持的旗舰播客。,并有自己的本地令牌#8211;瑞安和大卫#8211;其持有者有权分别管理RyanDAO和DavidDAO。此外,$RYAN和$DAVID的持有者可以为参与DAO播客的嘉宾投票。

在激烈的收视率大战中,RyanDAO成员通过快照投票明确表示希望Ryan出演DavidDAO'的播客。为了实现这个目标,瑞安';的持有者授权了一项场外交易,以100美元的价格收购大卫。这是在DavidDAO中达到法定人数所需的最少令牌数';每周投票选择下一位嘉宾带他们的播客。

通过这笔交易,RYAN'美国持有者现在可以在DavidDAO'的管理建议。。当下一位嘉宾投票时,瑞安道用他的$TERM大卫为瑞安投票,让他出现在大卫达奥';spodcast

虽然竞争激烈,RyanDao'美国的份额足以帮助他们赢得选票。他们的创始人将在大卫岛';的播客。!

通过这个简单的例子,我们可以更好地理解元治理的操作:

一个道通过使用令牌(David)参与另一个道的治理过程。

另外,我们还可以看到,元治理可以成为帮助DAO实现其战略目标的非常有价值的工具。

元治理作为一种战略工具

对元治理的工作原理有了更好的理解,我们将进一步研究一些更复杂的例子。这样,我们就可以更好地理解陶开始利用元治理来促进其战略利益的方式,从而理解元治理令牌在这一过程中所发挥的作用。迄今为止

用于实现战略目标的元治理的最著名的例子包括Fei协议、Aave和IndexCooperative。在下面的例子中,稳定货币发行方FEIProtocol通过DPI利用指数代币持有的元治理权,成功将其FEI代币在Aave货币市场上市。

让';让我们更详细地分析一下这一切是如何发生的。

费用协议是费用的发布者。2021年6月,ProjectRoad希望飞能在Aave上市,因为与Aave这样的热门应用整合可以大大增加飞能的效用,从而增加需求。

但是,费要想在Aave上市,必须经过货币市场的去中心化治理过程。鉴于持有人将如何投票的不确定性,以及提出治理提案至少需要8万个AAVEs(当时价值约2000万美元),费决定购买100个。,000个索引令牌(当时价值约250万美元)来帮助确保这种集成。指数是指数合作社的治理表现。这是一个资产管理DAO,它创建主题索引和结构化产品。,如DPI(DeFi脉冲指数)和GMI(不含银行的DeFi创新指数)。

虽然它必须在逐个资产的基础上启用,但索引持有者有权获得DAO产品中底层令牌的治理权限。这使得索引成为元治理的象征。或资产,其目的是将元治理的权利转移给其持有者。

指数元治理目前在DPI的五个资产中启用,包括UNI、COMP、YFI、BADGER和AAVE。。这意味着DAO不需要单独购买每个token,而是可以购买INDEX来获得这些基础资产的治理权。

在与这两个社区密切合作后,2021年9月,方菲使用了其100,000index持有的元治理权。,参与了在AAVE上市的正式投票,并成功确保了整合。

换句话说,收费是通过所谓的"杠杆元治理"。这个词指的是“道”的能力。煽动"或扩大其治理能力。当时,该指数价值约400万美元。能影响AAVE';美国信息部约3600万美元的投票权。

简单来说,价值9美元的AAVE由1美元的指数控制。

该调查显示了DAO通过使用元治理来追求其战略目标的惊人能力和成本效益。通过指数代币,可以便宜9倍的费用购买所需的统治力,而不是直接购买同样的金额。

这一事件不仅是DeFi内部元治理的第一个重要范例,也标志着元治理token作为一个子资产类别的诞生。

关于Fei-Aave-Index元治理的复杂性。请查看由0xKydo和ShawnGrub撰写的这些文章。

实践中的元治理示例

在DeFi中有许多优秀的元治理示例。

例如,"曲线战争"是元治理的一个主要例子。。凸金融的原始代表的持有者使用元治理对曲线金融的CRV发行的分配进行投票。

超过20名Dao出于某些目的每两周直接购买CVX或贿赂其持有者。例如,一些稳定的货币发行者正在试图引导流动性。,会行贿以加强其发行货币的联动性和信心。

除了在协议中使用之外,我们还看到了专门为最大化杠杆化元治理能力而设计的令牌的开发。

当前正在开发的资产符合这一要求。,也就是[修正]卡特尔的glBTRFLY。

[已编辑]是一个元治理,其目的是"通过刺激DeFI的治理来创造和提取价值"。编校作为创造隐性贿赂市场的幕后实体,由BTRFLYtoken管理。。作为修订版V2升级的一部分,DAO将采用双令牌模式,BTRFLY持有者可以在rlBTRFLY或glBTRFLY中锁定其令牌。

RlBTRFLY赋予持有人分享DAO产生的收益的权利。,并计划在未来几周内推出,glBTRFLY将给予持有人对[已编辑]财政部基础资产的元治理权,这些资产按当前价格计算价值约为4787万美元。值得注意的是,glBTRFLY的推出时间表尚未给出。

评估元治理令牌的框架

在理解了元治理及其在整个DeFi中的使用之后,让';创建一个评估元治理令牌的框架。

无论是想要在资产负债表中添加元治理令牌的DAO,希望预测和引导这些实体的未来利益的散户投资者在搜索和确定元治理令牌的功效时,应该记住三个主要标准。

标准1:什么是基本治理令牌?

关于元治理令牌首先要注意的是它控制的基本令牌的集合。重要的是要记住,并不是所有的治理权对DAO都同样重要或有价值。举个例子,回头看看我们之前的例子,费只是想用治理权这个指标令牌来保证上市。。尽管索引元治理控制了大量的令牌,比如UNI,但Fei对使用这些治理权没有战略兴趣。

这是一个重要的提醒:我们应该认真考虑元治理令牌的基本治理权所赋予的效用。以及这个实用程序对什么类型的Dao有吸引力。

标准二:实现元治理的过程是怎样的?

评估元治理令牌时需要记住的另一件重要事情是其元治理的操作过程。像大多数链治理系统一样元治理投票通常需要达到某个最低投票参与门槛,或法定人数,才能激活相关权利。

虽然带有直接经济激励(如贿赂)的协议投票几乎总是达到这个最低门槛。,但是没有协议#8212使用这种机制;例如,指数#8211显示出未达到法定人数的趋势。选民的冷漠会导致治理能力的浪费。我们稍后会看到。选民参与率对于确定元治理资本的可用性非常重要。

此外,投资者必须牢记基于投票的元治理权力分配。例如,如果投票是"是或否",即100%的相关令牌被分配给一个投票选项?换句话说治理权是否按投票给每个选项的令牌数的比例分配给不同的选项?

另外,投资人和道要了解参与元治理的要求。比如为了参与凸治理和未来的glBTRFLY元治理。代币持有者必须锁定代币一段时间,指数元治理不要求参与者承担这种流动性风险。

标准3:每个令牌的潜在杠杆治理能力(LGP)是什么?

最后,也许是最重要的一点。投资者必须评估他们是否获得了"好交易"当购买元治理令牌时。本质上,需要确定与单独购买相关令牌相比,通过一美元一美元地使用元治理令牌,DAO是否能够拥有更多的治理能力。

It';这就像一笔费用。1元治理令牌比1元治理权更有影响力吗?而根据选民参与率和底层资产的价值,这种治理力量可以发挥到什么程度(LGP)?

元治理令牌分析:索引

有一个评估元治理令牌的框架。那就让';让我们将它应用于索引令牌,以帮助我们理解如何在实践中分析元治理令牌。牯岭币钱包

基本治理权限:

如上所述。,指数持有人有权管理DeFiPulse指数中持有的UNI、COMP、YFI、BADGER和AAVE。

我们可以看到,目前这些资产的总价值为2710万美元。从费协议来看,和COMP可能是这些资产中最具战略意义的资产,协议可以利用这些资产来保证在的上市';这是美国两个最大的货币市场。

实现元治理的过程:

指数持有者可以通过快照投票的方式对上述五项资产的治理提案进行投票。为了达到法定人数,必须有5%的流通指数可供投票。按照目前的价格和流通供应量这大约是120万美元的投票权。指数治理的投票选项是"是或否",这意味着所有相关资产将用于支持投票中的一个选项。

如果没有达到法定人数,,由索引社区的五名成员组成的元治理委员会将介入并投票。任何指数持有者都可以参与元治理,而不会锁定投票权。

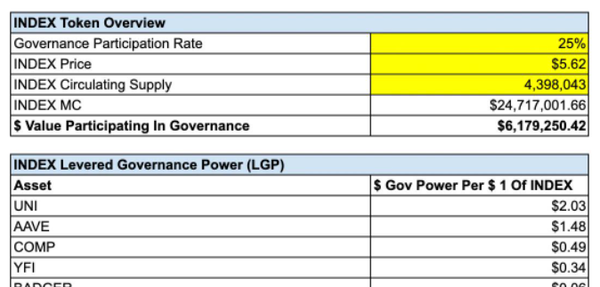

估算各指标最大杠杆治理能力(LGP)

现在,,让';s计算参与治理的每个美元指数的最大潜在杠杆治理能力。

在继续之前,值得注意的是,这些值是估计值。如前所述,在指数治理投票中,不同提案的投票参与率差异很大,很多小提案达不到法定人数。。因此,使用单一的平均参与率来投票支持元治理不会为我们提供有用的数字。

正因为如此,我们将使用一系列选民参与率来了解不同的可能lgp。

5%的治理参与率

为了确定我们范围的下限,我们将使用5%的最低要求投票参与率作为法定人数,这样我们就可以实现指数治理投票。

如我们所见,基于将参与治理的令牌的当前价值。1美元的指数可以影响高达21.98美元的治理能力。这包括7.4美元和2.46美元的AAVE的比较。值得指出的是,对于有意义或者有争议的投票,投票率大概不会那么低。

25%的治理参与率

我们可以看到,各美元指标的个人治理能力随着参与投票的供给比例越大而降低。

在25%流通供给的参与下,每一个美元指数所能影响的总治理能力总值下降到4.4美元。。虽然这个数字可能看起来很大,但仔细观察就会发现,在这种情况下,对Uniswap和Aave使用索引元治理是具有成本效益的,因为这些资产的一美元令牌就可以产生一美元以上的治理能力。简而言之我们可以看到,在选民参与率较低的情况下,陶可以通过指数极大地发挥其元治理的影响力。然而,仔细观察发现,这种力量主要集中在两项资产上,即UNI和AAVE。这可能会限制有兴趣购买令牌的潜在DAO池。

更广泛的影响

正如我们所看到的,创新并没有在定义中消亡。

尽管TVL数据可能停滞不前,但元治理代表了DAO参与DeFi治理的一种令人兴奋的新方式。。通过使用元治理令牌来利用其治理能力,DAO可以以较低的成本追求其战略目标。此外,我们已经开始了解如何在DeFi中将这些令牌作为子资产类别进行评估和分析。

不过,太好了"权力"伴随着巨大的责任。。由于实体可以通过使用元治理来施加巨大的影响,因此这是否会对生态系统造成更多的治理攻击是合理的。

酷神钱包

- 版权所属:理财信息网

- 文章作者:angula

- 本文地址:http://www.bjbookbinding.com/gsxx/1421.html

- 版权声明:版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至 931614094@qq.com 举报,一经查实,本站将立刻删除。